Oranlar ve büyüklükler değişmekle birlikte, çoğunlukla karşınızda ‘Görsel 1’dekine benzer bir tablo olması sözkonusudur. Klasik yaklaşımda, borçlar ve özkaynağı oranlayarak ya da her ikisini ayrı ayrı bilanço toplamı ile karşılaştırarak birinci sorunun cevabı verilmeye çalışılmaktadır. İkinci soru için yapılan ise, kar rakamını, bilanço büyüklüğü, borçlar veya net satışa oranlayarak cevap aramak şeklindedir.

Finansal analizin merkezinde, özellikle kredi değerliliği için yapılıyor olması halinde daha da baskın şekilde, risk mefhumu bulunmalıdır. Finansal analiz literatüründe ve mevcut uygulamalarında ise risk, sadece bazı örneklerde ve tali bir unsur olarak, dar kapsamlı şekilde ele alınmaktadır.

Özellikle kredi değerliliği için yapılan finansal analizde temel ilgi alanı, borç verilen kaynağın geri ödenmeme olasılığıdır. Daha detayda, ödeme problemi oluşması durumunda, borç verilen kaynağın ne kadarlık bölümünün zayi olacağı öngörmek temel amaçtır.

Özkaynağın pozitif olması, bilançodaki temel eşitlik sebebiyle, varlıkların borçlardan fazla olduğuna işaret etmektedir. Bu durumda, sorun oluştuğunda veya borç verenler borcu geri çağırdığında, varlıkların satışından sağlanacak nakit, borç tutarından fazla olacağından, borcun tamamının geri alınabileceği varsayılabilir. Özkaynağın oransal olarak çok olması, varlıklar ile borçlar arasındaki farkın fazla olması demektir. Dolayısıyla, varlıkların değer kaybı veya öngörülen nakit girişi yaratamaması durumuna karşı, borç verenlerin kendilerini güvende hissedecekleri anlamı taşımaktadır.

Diğer taraftan, özkaynak ne kadar fazla olmalıdır sorusunun cevabı halen açıkta durmaktadır. Aşağıdaki ‘Görsel.2’ ve 'Görsel 3' bu sorunun, risk odaklı yeni yaklaşım ile cevabını içermektedir.

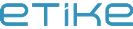

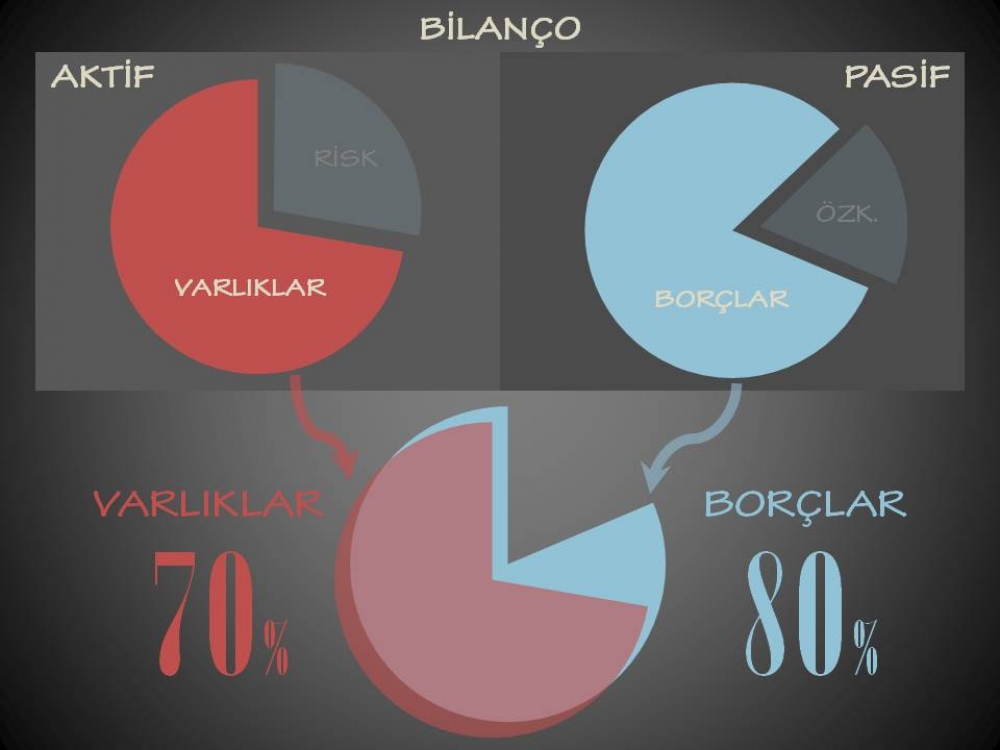

Borç ve özkaynak oranı aynı iki ayrı firma için, risk profilinin nasıl fark yaratacağı ‘Görsel.2’ ve 'Görsel.3'de görülmektedir. 'Görsel.2'deki birinci firma için özkaynak yeterli, borçlar olması gereken üst limitin altındadır. Birinci firma için risk gerçekleşip zarar oluştuğunda, borç verenlerin haklarını karşılayacak tutardan fazla varlık bulunmaktadır.

'Görsel.3'deki ikinci firmanın özkaynak ve borç oranları birinci firma ile aynı olmasına rağmen, risk gerçekleştiğinde, borç verenlerin haklarının tamamını karşılayacak tutarda varlık kalmayacaktır. İkinci firma için özkaynak yetersiz, borçluluk ise fazladır. İkinci firmanın risk gerçekleşmesi sonrası varlık ve borç durumu 'Görsel.4'de gösterilmiştir.

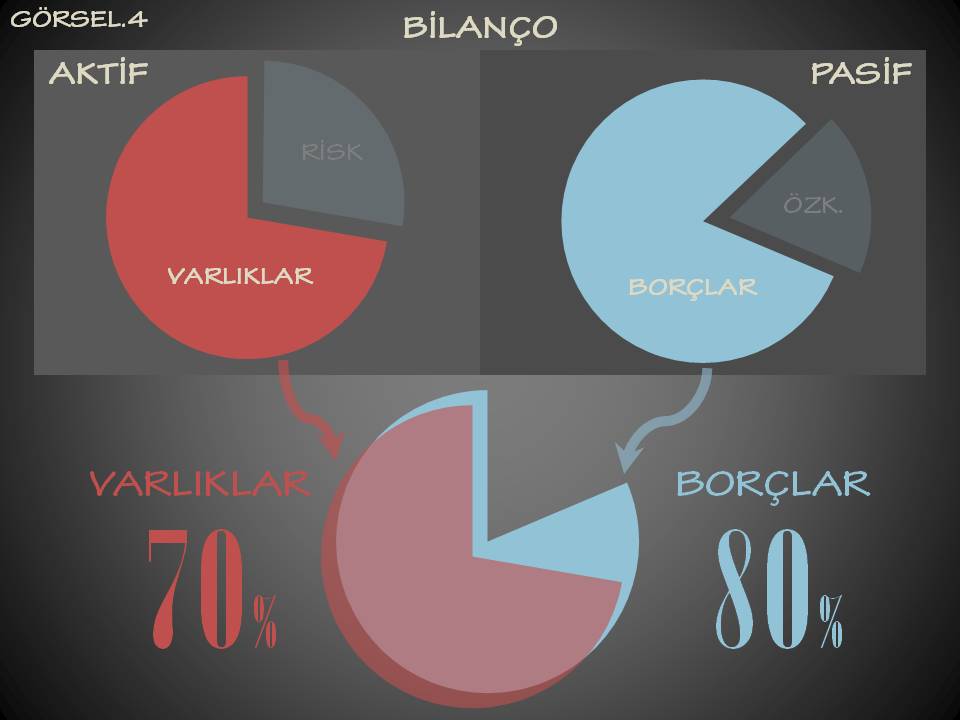

‘Görsel.2-3-4’, risk odaklı yaklaşım ile ilgili ana fikri vermek amaçlı üretilmiştir. Dikkatli gözler, görsellerde sadece bilançonun varlık kısmında risk gösterildiğinin farkına varmış olabilir. Risk olarak tanımlanan şey sadece varlıkların değerinde azalma olarak tanımlanamaz.

‘Görsel.5’deki finansal tablolardan görülebileceği üzere, farklı formlarda risk, varlıklardaki azalmaya ek; bilançonun pasifinde borçlarda artış, gelir tablosunda gelirlerde azalış/giderlerde artış ve bilanço dışında yükümlülüklerin realize olması şeklinde ortaya çıkabilmektedir. Örnek olarak risk;

-

Varlıkların içerisindeki ticari alacaklarda kredi riski formunda, -

Borçların içindeki banka kredilerinde kur riski formunda, -

Gelirlerde yer alan ana kalem satışlarla ilgili performans riski formunda, -

Giderlerde yer alan olağanüstü gider kaleminde operasyonel risk formunda, -

Bilanço dışındaki türev enstrümanlarla ilgili faiz riski formunda

var olabilir.

Risk odaklı finansal analiz yaklaşımında ana unsur özkaynak yeterliliği olup, ölçümü özkaynağın risklerle karşılaştırılması yoluyla yapılır.

‘Görsel.5’deki örnekle aynı büyüklük ve oranlarda finansal tablolara sahip ‘Görsel.6’daki firma için farklı olan şey risk profilidir. Risk toplamının özkaynak ile karşılaştırılmasında, dengenin Görsel.6’dakine benzer şekilde risk toplamı lehine değişmesi kredi değerliliğinde düşüş olarak algılanmalıdır.

Bu noktaya kadar basitçe aktarılmaya çalışılan bakış açısı ile ilgili dikkate alınması gereken ek bazı hususlar bulunmaktadır. Yapılacak bu karşılaştırma işlemi, kredi değerliliği ölçümü yapılacak zaman süreci ile uyumlu olmalıdır. Başka bir ifade ile, geçmiş dönem finansal tablolar üzerinden, gelecekteki kredi değerliliği ölçümü bazı zaafiyetler içermektedir. Bu sebeple yapılacak analiz, geçmiş finansal trendin analizinden hareketle oluşturulacak gelecekteki tahmini finansal tablolar üzerinden gerçekleştirilmelidir. Gelecekteki tahmini finansal tablolar üzerine, gelecekte risklerle ilgili gerçekleşmesi olası beklenmeyen kayıplar değerlendirilmelidir.

Bununla bağlantılı bir diğer husus, risklerle ilgli beklenen ve beklenmeyen kayıplar konusundaki yapılacak düzeltme işlemidir. Tahmini gelir tablosu riskler için beklenen kayıp (bazı riskler için beklenen gelir) tutarlarını içerisinde barındırdığı için, özkaynak karşılaştırılmasında bu tutarların hesaplamaya katılması gerekmektedir. Bu husus aşağıda görselleştirilmiştir.

Özkaynağın en az ne olması gerektiği hususu açıklığa kavuşturulduğunda, borçların risk bakışı ile maksimum ne kadar olması gerektiği otomatik olarak ortaya çıkmaktadır. Bir sonraki aşama, karın hangi seviyede olması gereği ile ilgili finansal analizin ikinci temel sorusudur.

Olağan dışı durumlarda, riskler sebebiyle ortaya çıkabilecek zararları karşılayabilecek kadar özkaynağın firmada mevcut olduğunu gören borç verenler, olağan durumda paranın nasıl geri ödeneceği ile ilgilenmeye başlamalıdırlar. Borç verenler için amaç, verdikleri borcu firmayı iflasa sürekleyerek, firmayı likidite etmek ve borçlarının geri ödenmesini sağlamak olmamalıdır.

Borcun maliyetleri ile birlikte, anaparasının bir kısmının da, firmanın normal faaliyetlerinden yaratılan nakit ile ödenmesi beklenmelidir. Bunun için odaklanılması gereken kalem, net kar rakamına amortisman benzeri nakit çıkışı gerektirmeyen kalemlerin eklenmesiyle bulunacak rakamdır. Bu rakam borç bakiyesi ile karşılaştırılarak, firmanın karlılığının, borç ödeme kabiliyeti değerlendirilir. Bu aşama kar yeterliliğinin değerlendirilmesine ek, borcun normal yollardan ödenebilirliği ile ilgili, ‘Borçlar olması gereken maksimum seviyenin altında mı ?’ sorusunun da değerlendirildiği aşamadır.

İki temel sorunun cevabı ortaya konulduktan sonra, finansal analizin bir sonraki ana başlığı olan likidite konusu gündeme gelmektedir. Likidite riski, büyük/küçük, karlı/karsız, özkaynağı yüksek/düşük ayrımı yapmadan, bütün firmalar için çok büyük önem taşımaktadır. Sorunlu firmaların likidite yaratabildikleri için yaşayabildikleri; tam tersi şekilde, sorunsuz firmaların likidite sıkışıklığı sebebiyle faaliyetlerine son vermek zorunda kalabildikleri örnekler görmek mümkündür.

Klasik finansal analizde, dönen varlıkların kısa vadeli borçlara oranı veya dönen varlıklar içindeki alt bakiyelerin yine kısa vadeli borçlara oranı ile firmanın likidite durumu anlaşılmaya çalışılmaktadır. Gerçekleşmiş nakit planlama ve finansman hatalarını veya nakit etkisi olan gerçekleşmiş riskleri görme imkanı vermesine rağmen, firmanın gelecekteki likidite riskine ilişkin fikir vermekten uzaktır.

Bir firmanın, kötü nakit planlaması dışında likidite sorunu yaşaması, nakit etkisi olan risklerin gerçekleşmesinin sonucudur. Risk odaklı yeni finansal analiz yaklaşımında, firmanın likidite riskini analiz edebilmek için, likit değerleri ve likidite imkanları toplamı, nakit etkisi olan riskler için beklenmeyen kayıp toplamı ile karşılaştırmalıdır. Bu yaklaşımın görsel anlatımı aşağıda verilmiştir.

Ana hatlarıyla aktarmaya çalıştığım finansal analize risk odaklı yeni yaklaşım ile ilgili daha detaylı bilgiye, ‘Paranın Dili – Finansal Okuryazarlık’ kitabımdan ulaşabilirsiniz. Burada aktarılan bakış açısı şirketler dışında, bireylerin finansal durumunu analiz etmekte kullanılabilir. Ayrıca yeni yaklaşım, şirket ve bireysel işlemlerinin geçiştiği veya kayıt dışılık içeren durumlar için de uygundur.

Yurdaer Etike

Etike Eğitim ve Danışmanlık